La devaluación del dinero ha sido presentada como la peor enfermedad de la economía de mercado. Pero, en esta década, el miedo a la inflación parece un residuo de los años de dominio neoliberal.

Las fuertes sacudidas de los precios a nivel global desde que comenzó la reactivación económica escalonada en la inmensa mayoría de los países de Europa, Asia y América, no dejan lugar a dudas: vuelve nada menos que la inflación. La inflación fue la bête noîre del neoliberalismo ascendente de los años ochenta y, a la vez, a lomos del caballo de la inflación fue como ese mismo neoliberalismo noqueó definitivamente a los gobiernos keynesianos que fueron objetivo primordial de su ofensiva. Cosa que no quita que le llevase muchísimos más años noquear a los estados keynesianos que esos mismos gobiernos construyeron durante los años de la posguerra mundial.

En la ortodoxia liberal la inflación es la peor enfermedad que puede aquejar a la economía de mercado: la devaluación del dinero. Y con ella, algo mucho más importante: la devaluación de las posiciones de poder de los propietarios de dinero. La inflación plantea una contradicción siempre a las aspiraciones de construcción del homo economicus individualista, autosuficiente y racional del liberalismo porque implica aclarar de una vez por todas la confusión entre la buena y la mala moneda, posibilidad de confusión que aterraba al liberalismo del siglo XIX. Para esta tarea es indispensable la existencia de un Banco Central con poderes de Estado que determina cuánta moneda es buena y cuánta mala.

El patrón oro fue la herramienta institucional que el liberalismo británico antiguo utilizó durante tres siglos para naturalizar esta vinculación entre la escala de las riquezas y el poder de las clases propietarias de dinero.

El neoliberalismo norteamericano ascendente de los años setenta y ochenta, mucho más pragmático, conquistó las instituciones transnacionales procedentes del orden de Bretton Woods y desde ahí, fue conquistando, uno tras otro, los bancos centrales de los Estados nación, siempre en nombre de la lucha contra la inflación.

No desenterraron el patrón oro mitificado por el liberalismo del siglo XIX sino que pusieron al dólar, y al petróleo, en su lugar. El poder político norteamericano sobre el mundo, y muy especialmente, su control sobre el combustible fósil, eran la garantía última de estabilidad financiera y monetaria en el mundo capitalista posterior a 1973. Hoy, el mega significante económico por excelencia, la inflación, vuelve a un capitalismo en el que ya no mandan unilateralmente ni Estados Unidos, ni el petróleo.

No desenterraron el patrón oro mitificado por el liberalismo del siglo XIX sino que pusieron al dólar, y al petróleo, en su lugar. El poder político norteamericano sobre el mundo, y muy especialmente, su control sobre el combustible fósil, eran la garantía última de estabilidad financiera y monetaria en el mundo capitalista posterior a 1973. Hoy, el mega significante económico por excelencia, la inflación, vuelve a un capitalismo en el que ya no mandan unilateralmente ni Estados Unidos, ni el petróleo.

La inflación reina pero no gobierna

Por acumulación histórica, la reaparición de la inflación como frame económico global debería dar una ventaja casi absoluta a la ortodoxia política neoliberal para recuperar su posición dominante tras dos años de extensión de algo así como un nuevo sentido común económico-político al que podríamos llamar provisionalmente neokeynesianismo pandémico. Todas y cada una de las instituciones económicas creadas durante el periodo neoliberal llevan la lucha contra la inflación inscrita en su ADN.

El Banco Central Europeo y el euro fueron los experimentos mayores del régimen neoliberal de control de la inflación. Se puede decir, sin mucho exagerar, que el euro está construido sobre el control de la inflación de la eurozona a unos niveles de crecimiento anual nunca superiores al 2% del PIB continental.

Sin embargo, en este momento, es casi imposible pensar en una intervención como el tour de force de Jean Claude Trichet en 2008. En plena crisis financiera global, el entonces presidente del BCE, subió repentinamente un punto los tipos provocando una cadena de efectos aumentados de la crisis financiera. La subida de tipos europea puso punto y final repentino a la inmensa burbuja inmobiliaria española, abrió una profundísima crisis del sistema financiero español y, en el medio plazo ha supuesto, el asentamiento casi permanente desde entonces de la crisis en la Eurozona y, por extensión, en toda la Unión Europea.

Una crisis europea que primero fue productiva, luego financiera, después monetaria, siempre social y ecológica y ahora ya, directamente existencial.

El Banco Central Europeo se enfrentaba entonces a una inflación del 4% fundamentalmente provocada por un pico espectacular de los precios del petróleo y las materias primas generada en los mercados de futuros, uno de los refugios de emergencia más lucrativos de unos capitales en estampida tras la evaporación repentina del mercado de las hipotecas subprime. En octubre de 2021, la inflación en la Eurozona ha llegado al 4,1% provocada por un pico espectacular en los precios del gas y las materias primas generado en los mercados de futuros de nuevo desorbitados ante la llegada masas crecientes de capitales financieros en estampida en busca de nichos de rentabilidad.

A partir de esta semejanza, no pequeña, todo son diferencias entre una situación y la otra, y muy posiblemente, muy diferentes van a ser los acontecimientos que sigan a la instalación de la inflación como ítem económico-cultural en la esfera política europea.

Una de esas palabras

Si no existe tal cosa como un debate económico “puro” en general, menos aún en el caso del que posiblemente es, aún hoy, el término técnico de la ciencia económica con mayor carga histórica y política: la inflación. Hay que recordar que el expediente utilizado para borrar del mapa la lucha de clases en Europa a lo largo de toda la década de los setenta fue el control de precios, especificado claramente en un mandato férreo de control salarial que, en un momento de pleno empleo, tan sólo podían imponer los sindicatos a sus propios afiliados. Algo que uno tras otro, los sindicatos europeos terminaron por hacer, no sin que se librara una guerra social total en varios frentes internos y externos que se venían arrastrando desde el 68.

La baza decisiva del capital en aquella derrota por capítulos que sufrió la clase obrera industrial a lo largo de dos décadas fue utilizar el espacio transnacional para desvincular tanto los capitales productivos como los capitales financieros de los estados nación. El capital fue migrando hacia Asia, muy especialmente hacia China, en busca de menores costes laborales, ambientales y fiscales, blindado por todo un entramado jurídico-institucional que fomentaba la huida bajo una retórica de libre mercado, defensa de los derechos de propiedad y lucha contra la inflación.

La baza decisiva del capital en aquella derrota por capítulos que sufrió la clase obrera industrial a lo largo de dos décadas fue utilizar el espacio transnacional para desvincular tanto los capitales productivos como los capitales financieros de los estados nación. El capital fue migrando hacia Asia, muy especialmente hacia China, en busca de menores costes laborales, ambientales y fiscales, blindado por todo un entramado jurídico-institucional que fomentaba la huida bajo una retórica de libre mercado, defensa de los derechos de propiedad y lucha contra la inflación.

En esas nuevas condiciones de movilidad incrementada del capital, los Estados nación europeos tomaron literalmente los restos de las luchas de clases europeas a su cargo en forma de una nueva forma de concertación social en que se pactaron las condiciones de posibilidad del trabajo asalariado dentro de los límites intraspasables de las políticas antinflacionistas. Lo cual significaba de hecho renunciar no ya a un horizonte socialista sino a un horizonte simplemente de pleno empleo, el abc del keynesianismo.

La situación de jibarización y ultracongelación del proceso productivo en Europa ha tenido como consecuencia la utilización generalizada de los ERTE. Con distintos nombres —kurzarbeit, furlough—, el ERTE ha sido la máxima aportación del modelo de negociación colectiva no inflacionista de inspiración alemana que se ha extendido en Europa. Pensados para absorber shocks temporales manteniendo los empleos en las estructuras empresariales existentes, los ERTE se han utilizado de forma generalizada durante un año y medio en las cuatro mayores economías de la Eurozona: Alemania, Francia, Italia y España. Además de en el Reino Unido, donde han alcanzado su máxima extensión.

China reestructura Europa

Esta suspensión masiva de la producción ha sido aprovechada sin ningún tipo de miramiento por parte del gobierno de Xi Jinping, que no ha tenido más que seguir avanzando por las líneas de enfrentamiento endurecido con Estados Unidos  marcadas en las guerras comerciales del periodo anterior a la pandemia. El ascenso de China en la jerarquía tecnológica y de diseño de la producción, incluyendo su sonora apuesta por el capitalismo verde, ha barrido con las escasas ventajas productivas rentables que quedaban en Europa, y ha dejado a Estados Unidos “únicamente” el dominio del dinero, del dólar. El otro gran pilar del poder de EU, el petróleo, sin embargo, ha quedado tocado de muerte en su rol hegemónico.

marcadas en las guerras comerciales del periodo anterior a la pandemia. El ascenso de China en la jerarquía tecnológica y de diseño de la producción, incluyendo su sonora apuesta por el capitalismo verde, ha barrido con las escasas ventajas productivas rentables que quedaban en Europa, y ha dejado a Estados Unidos “únicamente” el dominio del dinero, del dólar. El otro gran pilar del poder de EU, el petróleo, sin embargo, ha quedado tocado de muerte en su rol hegemónico.

Aunque todavía sea un mercado de importancia central, es evidente como, por el momento, está completamente subordinado a los mercados de gas natural. Mercados que sustentan una estructura de poder diferente, aunque emparentada con la del petróleo.

Ese sonido estruendoso que generan los precios creciendo a velocidades supersónicas, el sonido de los cuellos de botella en la distribución, es el sonido que produce el Partido Comunista de China al dictar las nuevas condiciones de rentabilidad, y, esto es novedoso, también de cualificación, que van a marcar cuáles serán las empresas manufactureras y energéticas grandes, pequeñas y medianas, que queden en Europa. Los mismos mecanismos que utilizó el capital europeo para dejar  herida de muerte a la clase obrera industrial de los años setenta, fundamentalmente la deslocalización, se han desarrollado tanto que también han herido de muerte a uno de sus padres: el capital industrial europeo.

herida de muerte a la clase obrera industrial de los años setenta, fundamentalmente la deslocalización, se han desarrollado tanto que también han herido de muerte a uno de sus padres: el capital industrial europeo.

Como era de esperar estas nuevas condiciones de rentabilidad en los sectores industriales y energéticos con toda su afectación a los sectores logísticos y de distribución, las absorben los Estados europeos mediante su traslado inmediato a la fuerza de trabajo en forma de aniquilación definitiva del régimen salarial privado y el avance a doble velocidad hacia un mercado laboral pulverizado y basado en las percepciones intermitentes de rentas salariales, más cercano a la informalidad generalizada de las megapolis del sur global que del New Deal de Roosevelt.

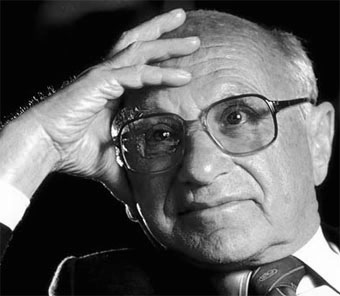

Milton Friedman tiene los ojos tristes

Jean Claude Trichet actuaba en nombre de un Banco Central que representaba a una Europa que aún apostaba con confianza en el casino financiero global, confianza sostenida en parte por el poder político de la Francia poscolonial pero, sobre todo, por el poder económico indiscutido de la manufactura de exportación alemana.

Hoy, la eurozona ha absorbido la contradicción central de la economía alemana, el mantenimiento de un gigantesco aparato industrial de exportación basado en el combustible fósil, modelo que hunde sus raíces en el inveterado antinflacionismo alemán, es directamente antagónico con los objetivos de la transición energética y el Green New Deal con los que Europa pretende recuperar sus posiciones de ventaja competitiva en el mundo. Vaciada progresivamente de sus funciones de mando sobre el proceso productivo capitalista global, Europa empieza a parecer un parque temático del welfare state que se arriesga a tener que declarar la quiebra si no le favorecen las decisiones estratégicas que tomen otros actores mejor situados en el nuevo orden financiero y productivo.

El vaciado de funciones productivas capitalistas al que China ha sometido a Europa, y en menor medida a Estados Unidos, ha dejado un panorama de niveles de endeudamiento público completamente inédito, y en general, una vida económica en nuestras sociedades en la que las distintas formas de monetización de los títulos de propiedad, como los intereses financieros sobre la deuda o las rentas del suelo, le han quitado definitivamente la centralidad al salario como instrumento de la economía monetaria popular.

Si el liberalismo se pudo reinventar como neoliberalismo fue en buena parte a que Milton Friedman y la escuela monetarista dio carpetazo a la nostalgia por el patrón oro perdido y diseñó el programa más simple posible para gobernar un banco central: subir los tipos de interés cuando sube la inflación y bajarlos cuando baja. La economía para la que dio esta sencilla receta Friedman, el agitador político neoliberal por excelencia era aún una en la que la deuda era una figura restringida al comercio entre estados nación y a las relaciones entre las grandes empresas y los grandes bancos.

Subir los tipos de interés era una maniobra rutinaria de aserción de la jerarquía y el poder del dinero sobre el proceso productivo capitalista. Y, obviamente, de los países exportadores de capital sobre los países importadores de capital.

El mundo post globalización neoliberal está definido por la deuda de una manera muchísimo más capilar y determinante que por los salarios, una subida brusca de tipos de interés en Estados Unidos o la Eurozona, ajustaría aún más las ya de por sí recargadas tuercas de la acumulación por desposesión tanto en su versión social como ecológica a través de los mecanismos políticos del Estado.

Esta vez las evidencias apuntan a que Milton Friedman no va a ganar la batalla monetaria, la separación fundamental entre quienes perciben rentas de la propiedad de algún tipo —la inmobiliaria es la más habitual— y quienes no las perciben y dependen plenamente de un trabajo asalariado que simplemente ya no existe, se ha vuelto demasiado evidente como para envolver el dominio del rentista en unos cuantos tecnicismos folklóricos heredados del siglo XX sobre el daño mortal que supone, siempre y en todo lugar, la inflación.

- Miembro de la Fundación de los Comunes.

Los comentarios están cerrados.